国土交通省が子育て世帯の住宅ローン減税の優遇措置を1年延長することを2025年税制改革要望に盛り込むことを固めました。

現在の子育て世帯の住宅ローン減税の優遇措置は2024年末で終わる予定でしたので、これから住宅の購入を考えている子育て世帯の方にとっては嬉しいニュースですね。

私はマイホームを建てて12年目となり、当時は減税期間が10年でした。

今では減税期間も終わり、本当にありがたいものだったと痛感しているところです。

そんなありがたい住宅ローン減税の恩恵を受けるためには様々な条件があります。

せっかく高額なローンを組んでも、少しの違いで減税の対象から外れてしまってはもったいないですよね。

そんなことにならないように、しっかりと制度の内容を理解して、基準を満たすマイホームの取得をしていきましょう。

この記事では住宅ローン減税の内容と注意点をお伝えします。

住宅ローン減税で受けられる恩恵とは

住宅ローン減税は、これまでに控除期間や減税率など、様々な条件が変わってきました。

現在の住宅ローン減税では、住宅の新築や増改築をした場合、年末のローン残高の0.7%分を所得税や住民税から最長13年間控除されます。

例えば年末に3000万円のローンが残っていた場合、21万円戻ってくるということになります。

マイホームを持つと固定資産税などがかかるようになりますから、それらの費用をまかなうことができ、大変助かる制度であることが分かりますね。

今は単純にローン残高に0.7%をかけて計算しましたが、実際には控除される上限額や、控除対象となる住宅などの条件があります。

では、どんな条件があるのか見ていきましょう。

住宅ローン減税の対象条件

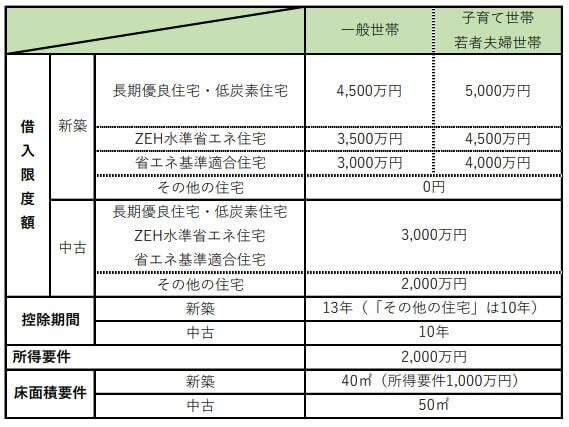

上記の表は令和6年度の住宅ローン減税の対象要件です。

この表を見ていただいて分かるとおり、購入する住宅の条件によって控除対象となる借入限度額や控除期間が異なります。

このうち、今回の国土交通省の発表で来年度も延長される見込みとなったのが、子育て世帯・若者夫婦世帯の借入限度額の優遇措置の部分ということになります。

なお、子育て世帯とは19歳未満の子を有する世帯、若者夫婦世帯とは夫婦のいずれかが40歳未満の世帯を指し、いずれかの要件を満たしていれば優遇措置を受けることができます。

初めてマイホームを購入される世帯の多くは、どちらかの条件に当てはまるのではないでしょうか。

例えば新築の長期優良住宅を購入し、年末のローン残高が5,000万円だった場合、通常であれば4,500万円までしか減税の対象になりませんので、控除される金額は31.5万円です。

しかし、子育て世帯や若者夫婦世帯であれば5,000万円まで対象となり、35万円が控除されることになります。

ローン残高が5,000万円より少なくなると、控除額も毎年少なくなっていきますが、それでも13年間は控除が続きますから、大変助かりますね。

しかし、新築住宅を購入する際に省エネ基準を満たしていないと住宅ローン減税自体が受けられなくなってしまいます。

最低限の基準は満たしているか、売主やハウスメーカーなどにしっかり確認を行ってくださいね。

住宅ローン減税を受ける際の5つの注意点

住宅ローン減税の恩恵を最大限受けるためには次のような注意点があります。

- 1年目は確定申告が必要

- 住宅ローンの繰上げ返済を行い、総返済期間が控除期間未満となった場合、残りの控除期間についての適用が受けられなくなる

- 子育て世帯・若者夫婦世帯の優遇措置を受けるためには令和6年12月31日までに入居している必要がある(延長が決定した場合は令和7年末まで)

- 居住用財産の譲渡の特例を受けた場合、重複適用はできない(入居時期による)

- 住宅ローン減税とふるさと納税を併用する場合、最大限メリットが受けられない場合がある

1つ目の注意点に関してはご存じの方も多いかもしれませんね。

住宅ローン減税を受けるためには、最初の年は自分で確定申告を行う必要があります。

サラリーマンの場合、2年目からは年末調整で控除を受けることができますので、1年目は必ず確定申告を行ってくださいね。

どんどん繰上げ返済をしようと考えている方は2つ目の項目に注意してください。

早い時期に繰り上げ返済を行うことは、総返済額をより少なくできるメリットがあります。

しかし、返済期間が当初の借入れから13年もしくは10年未満となった場合には、その後は住宅ローン減税を受けることができません。

住宅ローン減税の恩恵を最大限受けるためには、控除期間が終了した後に繰上げ返済を行う方が良いかもしれませんね。

3つ目の入居時期について、1日でも過ぎてしまうと翌年の税制度が適用されますので、12月中に入居できるように気を付けてくださいね。

4つ目の注意点についてですが、これは入居した年と、その前2年、その後3年の合計6年間に居住用財産の譲渡の特例を受けた場合には、住宅ローン減税を受けることができません。

この特例はマイホームを売却した場合に受けられる特例です。

自宅の買い替えをされる方はご注意ください。

5つ目のふるさと納税については多くの方が興味があるのではないでしょうか?

住宅ローン減税は、所得税と住民税の税額控除を受けられるものです。

最初にその年の所得税から控除し、控除しきれなかった分は翌年の住民税から控除されます。

例えば、住宅ローンの控除額が35万円で、そのうち30万円しか所得税から控除できなかった場合、残りの5万円は翌年の住民税から減税されます。

そして、翌年の住民税が20万円ぐらいと予想して、20万円のふるさと納税をしていたとしましょう。

「2,000円でおいしい返礼品をたくさん食べられた!」

と満足されているかもしれませんね。

ところがどっこい、実際に住民税が20万円だった場合、引ききれなかった住宅ローン減税額が5万円控除されますので、支払うべき住民税は15万円となります。

つまり、5万2千円でお腹いっぱい食べたことになってしまいます。

寄付自体は非常に良いことなのですが、あまり欲を出してしまうとこんなことにもなりかねませんから、十分に注意してくださいね。

まとめ

- 子育て世帯、若者夫婦世帯への優遇措置が2025年も引き続き適用される予定である

- 住宅ローン減税を受けるためには、住宅の仕様や所得要件、床面積要件を満たしている必要がある

- ひとつでも要件を満たしていないと減税を受けることができないので注意が必要

- 1年目は必ず確定申告を行い、繰上げ返済やふるさと納税はしっかり計画して行うようにする

私がマイホームを購入した時と比べ、近年は住宅価格がとても高くなっています。

借入金額は多くなり、返済期間もとても長くなっていますよね。

ちょうど最近、夫の部下がとても高額なローンを組んで家を購入したと聞いて、

「私たちにはとてもじゃないけど払えないよね」

と話していたところです。

今、購入のタイミングを迎えていらっしゃるみなさんは本当に大変だなぁとつくづく感じています。

そんな折に優遇期間の延長のニュースが入ってきましたので、少しホッとしたのと同時に、

「まだまだ原料価格の高騰はつづくのかなぁ」

と不安も覚えたりしています。

最近では3Dプリンターで作る家なども出てきたりしていますので、新しいマイホームのあり方を考えていく時期なのかもしれませんね。

リフォームに対する減税などの制度もありますから、空き家をリノベーションするのも一つの方法かもしれませんよ。

なにはともあれ、今回の優遇措置の延長が子育て世帯や若い夫婦が安心して生活できる一助になると良いですね。